原标题:警惕“从胀到缩”,保持股债平衡

来源:寒飞论债

警惕“从胀到缩”,保持股债平衡

——兴银理财2021年6月大类资产投资展望

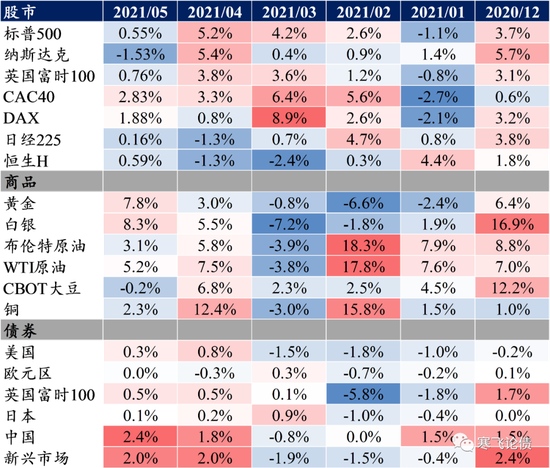

全球大类资产走势统计

数据来源:兴银理财

流动性、通胀预期和实体经济“供需缺口”决定了2021年的资产价格走势。从1~5月份的数据来看,2021年全球大类资产的回报排序依次是商品、股票和债券:①全球流动性环境持续宽松(以美元持续走弱为标志),②强烈的通胀预期上升迹象(以美债收益率曲线剧烈变陡为标志),③实体经济“供需缺口”保持扩大(新冠疫苗全面推出、工业产能及供应链恢复偏慢),推升了2021年这一轮商品价格大涨。

但是以国内大类资产表现来看,本轮商品价格大涨并未带来股票、债券市场的承压,这与“投资直觉”不一致但与历史数据相符。事实上,本轮商品价格上涨的大部分原因偏“供给侧”因素,企业利润-->员工收入-->需求上升这一过程并不明显,工业品价格往消费品价格的传导不畅,传统的货币政策框架基于“需求侧”和消费品价格角度(美联储基于平均通胀和就业角度),在工业品价格上涨并未形成“消费品通胀预期”以及“货币政策收紧预期”之前,国内股市(受益于工业品涨价的相关周期股涨幅超过20%)和债市受到的负面影响并不大:2021年1~5月份创业板指数涨幅超过10%(沪深300涨幅约3%),中长期利率债(7-10年国开债)年化回报超过5%(2020年不到4%)。

历史数据显示,在通胀上行、流动性宽松时期,股票、债券、商品都取得了正回报,商品的平均回报超过30%,股票平均回报在5~10%,债券的平均回报为4%。

未来的大类资产配置需要警惕“通胀预期”转为“通缩预期”,大类资产切换的顺序或许并不一定遵循历史规律。正因为本轮工业品价格上涨并不遵循一般规律,因此可能出现从“通胀上行+流动性宽松”阶段直接进入“通胀下行+流动性收紧”阶段:

①美联储提前结束QE的概率大幅上升。随着美国补贴政策的转变,就业率可能继续大幅改善,恢复到疫情前的时间将提前。结合美国国内的金融条件,通胀数据以及房地产走势,以及近期联储释放的信号(6月7日纽联储开始出售企业信贷便利中的ETF资产)来看,三季度美联储正式释放退出QE信号的可能性较大,早于市场之前的预期;

②美国国内通胀也有缓解可能,部分原因来自于名义需求上升下的供给短缺,随着疫情的恢复以及就业人数回升,供给层面的因素在逐渐改善,“供需缺口”缩小有利于通胀形势改善;

③中国出口价格上涨叠加人民币升值,海外需求可能被抑制。本轮疫情中,中国制造业率先复苏为全球提供产成品,但是由于国内对高碳排放工业产能的抑制,整体工业企业产能偏低,工业原材料价格上涨可能更快传导到出口价格,从而对海外需求形成抑制。最新公布的5月份贸易数据显示,出口增速已经出现见顶回落迹象;

④尽管中国央行货币政策“不急转弯”,但“去杠杆”重新回归。2020年四季度社融和信贷增速见顶,2020年一季度受疫情而出现的新一轮“信用周期”回升过程大概率已经结束,央行虽然未明显“收紧”,但也不“宽松”,再加上房地产调控“坚定不移”、严格地方专项债发行、土地出让金由税务部门征收等政策,都不利于进一步的信用扩张,更何况当前已经出现了信贷需求明显下降的迹象(信贷额度的边际价格大幅下降)。预计下半年国内社融和信贷增速可能回归到疫情前的个位数水平;

⑤随着信用周期回落,中国国内经济已经出现了降温迹象。从4月份数据来看,除外需和房地产仍看起来坚挺以外,消费、基建、信贷、社融均弱于预期,而PMI、工业生产、投资环比增速则进一步回落。

而商品价格近期的下跌,一方面可能与国内政策释放的不利信号有关,另一方面也是在Price in 未来的负面因素。投资者需要密切关注其中所蕴含的宏观层面预期。

本轮疫情加剧了全球在国际政治、贸易、社会活动等方面的“割裂”,尤其是带来了全球两大主要经济体(及其附属经济体)之间不可弥合的裂痕,反应在金融市场上就是可能出现更加极端的“行情”,全球资本流动的速度在不断加快,大类资产轮动或许不再遵循历史规律:

(1)A股中的周期股行情可能接近尾声,信用周期下降和全球流动性波动加剧的大背景下,β的机会和风险都不大(股指上行空间和下行空间都有限)。不过经过了一个多季度的调整之后,估值风险和微观结构有所改善,中下游企业中的成长股,或许仍然能提供α的机会;

(2)利率仍将在波动中挑战新低。10年国债在创下年内新低(接近3.0%)之后,短期确实面临部分交易盘获利了结以及地方债供给短期回升带来的调整压力,但是商业银行配置压力上升、境外资金新增配置需求旺盛、风险偏好下降带来的信用债净融资不足,以及商品价格回落缓解通胀压力,我们对债券市场的看法仍然偏乐观;

(3)对商品看法短期不乐观。尽管供给层面的因素还未有明显改善的信号,但是美国近期出现的信号(包括共和党不同意拜登政府财政刺激计划规模,以及联储释放的退出QE信号等),美元可能在当前位置获得强力支撑,主权货币大幅贬值带来全球恶性通胀的“故事”或许还只是一个“故事”而已;

(4)人民汇率升值幅度将明显下降。随着国内出口增速下降,中美利差的进一步缩窄到低位,以及美元指数筑底,下半年人民汇率的升值幅度或将相比上半年明显放缓。

此外,基于我们开发的大类资产配置风险平价量化模型,5月份组合绝对回报为0.88%,6月份分别调低债券、黄金权重,增加A股权重,降低美股权重。

(作者:徐寒飞 兴业银行金融市场业务首席债券策略师,兴银理财研究总监)

责任编辑:赵思远

原标题:警惕从胀到缩保持股债平衡